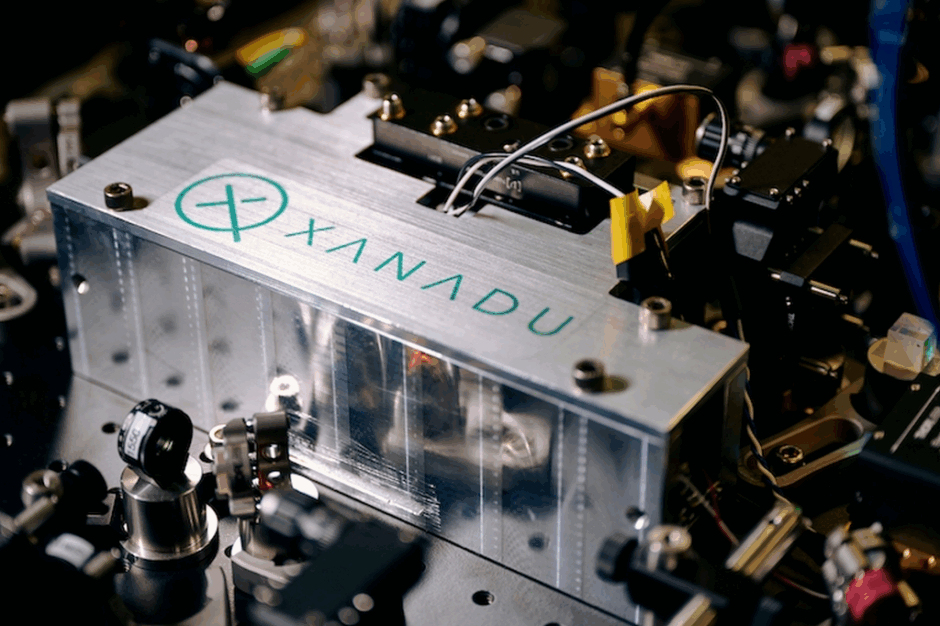

光量子コンピューティング企業Xanadu Quantum Technologies, Inc.(以下「Xanadu」)と、特別目的買収会社(SPAC)としてナスダックに上場しているCrane Harbor Acquisition Corp. (Nasdaq: CHAC)は、正式な企業結合契約を締結しました。この取引により、Xanaduは初の株式公開される光量子コンピューティング専業企業となる見込みです。合併後の企業の株式は、ナスダック証券取引所とトロント証券取引所で取引される予定です。

この取引におけるXanaduの評価額は、合併前の株式価値で30億ドル(4500億円相当)と評価されており、合併後の企業のプロフォルマ企業価値は約31億ドル(4650億円相当)、プロフォルマ時価総額は36億ドル(5400億円相当)となる見込みです。総収入は約5億ドル(750億円相当)と見込まれており、これには完全にコミットされた普通株式プライベート・インベストメント・イン・パブリック・エクイティ(PIPE)からの2億7500万ドル(412.5億円相当)が含まれます。PIPEファイナンスでコミットされた資本の90%以上は、AMD、BMOグローバル・アセット・マネジメント、CIBCアセット・マネジメント、ポーラー・アセット・マネジメント・パートナーズなどの新規投資家から調達されました。

ここから先は

611字